Белорусская валютно-фондовая биржа в конце октября зарегистрировала первую в стране программу биржевых облигаций. Эмитентом-пионером стала лизинговая компания "Евротайм". Уже с 13 ноября облигации станут доступны широкому кругу инвесторов. Рассказываем, на что рассчитывает эмитент, видит ли риски рейтинговое агентство и в чем вообще преимущество биржевых программ.

Что такое программа биржевых облигаций?

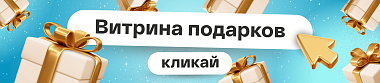

Это зарегистрированный биржей пул биржевых облигаций крупного объема, в рамках которого эмитент имеет возможность "конструировать" отдельные выпуски облигаций с нужными параметрами, соответствующими его текущим потребностям и запросам инвесторов.

Как отметил в ходе пресс-конференции председатель правления биржи Андрей Аухименя, программа упрощает процесс эмиссии и сокращает временные затраты и документооборот. Эмитент также снижает расходы на эмиссию, так как регистрация выпусков облигаций в рамках программы обходится дешевле, чем регистрация нескольких отдельных выпусков.

По расчетам БВФБ, при эмиссии облигаций в рамках программы на 3 млн рублей и сроком обращения 3 года, расходы эмитента со всеми комиссиями составят порядка 21,6 тыс. рублей, включая услуги платежного агента. "Оценку мы делали из расчета примерно в 150 инвесторов", – уточнил Аухименя.

Финансовый директор ЛК "Евротайм" Александр Плитко, отмечая преимущества программы, заявил, что "в течение одного дня в ее рамках мы можем делать выпуски, которые будут специализированы по срокам, цене и ставке для тех инвесторов, которые захотят их купить".

Слева – финансовый директор ЛК "Евротайм" Александр Плитко, справа – директор ЛК "Евротайм" Максим Радьков

Слева – финансовый директор ЛК "Евротайм" Александр Плитко, справа – директор ЛК "Евротайм" Максим Радьков

"В такие сроки, работая с другими инструментами, сформировать предложение для инвестора в принципе невозможно. Единственный существующий инструментарий – это работа в рамках программы биржевых облигаций", – считает Плитко.

Первая программа

Общий лимит эмиссии ЛК "Евротайм" составляет 50 млн рублей, срок размещения – 5 лет. Бумаги индексируемые, привязаны к курсу доллара.

Размещение первого выпуска облигаций в рамках биржевой программы начнется 13 ноября. Объем эмиссии этого выпуска составит 3 млн рублей, срок обращения – 3 года. Ставка дохода по ним – 7,33% годовых, номинал бумаг ‒ 1 тыс. рублей.

Организатором выпуска стала компания "Айгенис", она же будет осуществлять депозитарный учет и размещение облигаций как брокер.

Как отметила замдиректора ЗАО "Айгенис" Вероника Санкович, "Евротайм" выпустил облигации по ставке "немного выше рынка", чтобы больше заинтересовать инвесторов.

Она обратила внимание, что по облигациям, номинированным и привязанным к белорусскому рублю, ставки, как правило, в районе 20% годовых. По облигациям, привязанным к курсу доллара, "ставка в районе 7% годовых, евро – 6,8%, по российскому рублю ориентир 20,5%".

Первый эмитент

ЛК "Евротайм" – первая из компаний, которая уложилась в достаточно жесткие рамки нового законодательства для выпуска облигаций.

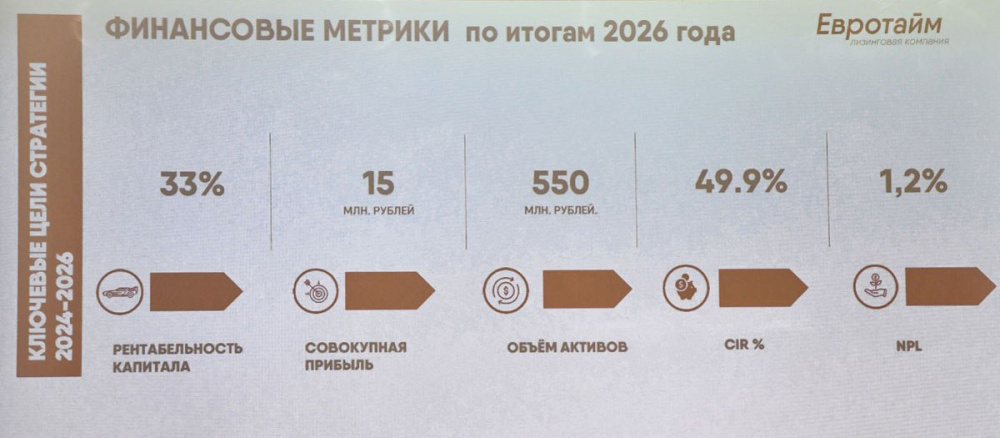

Она специализируется на предоставлении услуг финансового лизинга преимущественно транспортных средств – как для юридических, так и для физических лиц. Начала свою деятельность в 2020 году, а в текущем году привлекла стратегического инвестора – российскую инвестгруппу "Инсайт" (она стала владельцем 80%). Объем ее лизингового портфеля в настоящее время эквивалентен $70 млн.

Облигации размещаются для финансирования покупки легкового и грузового транспорта, чтобы увеличить объем лизингового портфеля компании на конец 2026 года до 550 млн рублей.

По оценке Плитко, выпуск облигаций в рамках программы будет меньше по срокам, чем объявлено в проспекте эмиссии – он будет продолжаться около двух лет.

Оценка рейтингового агентства

Белорусское рейтинговое агентство BIK Ratings присвоило ЛК "Евротайм" кредитный рейтинг уровня by.A, рейтинг деловой репутации на уровне AA reputation и ESG-рейтинг на уровне A.esg (прогноз стабильный).

Исполнительный директор BIK Ratings Андрей Усачев отметил, что компания, которая имеет все три рейтинга – достаточно уникальный случай для белорусского рынка.

"По нашей оценке, в краткосрочной перспективе с достаточно большой вероятностью компания обеспечит своевременное погашение всех текущих финансовых обязательств. Если говорить о сильных сторонах компании – это прежде всего высокая рентабельность (по итогам второго квартала, операционная рентабельность по чистой прибыли составила 21,4%, рентабельность собственного капитала – 60,2%, рентабельность активов – 4,3%). Темп прироста нового бизнеса превышает среднеотраслевой уровень", – сообщил он.

Слева направо: председатель правления БВФБ Андрей Аухименя, замдиректора ЗАО "Айгенис" Вероника Санкович, исполнительный директор BIK Ratings Андрей Усачев

Слева направо: председатель правления БВФБ Андрей Аухименя, замдиректора ЗАО "Айгенис" Вероника Санкович, исполнительный директор BIK Ratings Андрей Усачев

"Из слабых сторон на сегодня можно отметить высокую концентрацию крупнейшего по форме источника фондирования – кредитов: их доля в анализируемых периодах колебалась от 89% до 98%. Но с учетом того, что компания запустила программу биржевых облигаций, концентрация данного источника фондирования будет уменьшаться. Мы как рейтинговое агентство, которое досконально посмотрело историю компании, финансовое состояние, уровень рисков, по крайней мере, на период, на который присваивается рейтинг (1 год), рекомендуем инвесторам облигации данной компании к покупке", – сказал Усачев.

Что даст фондовому рынку появление биржевых программ облигаций

Появление нового инструмента увеличит "и количество эмитентов, и количество выпусков ценных бумаг в Беларуси, и ликвидность", считает председатель правления БВФБ Андрей Аухименя.

Вслед за "Евротаймом" уже в будущем году свои программы биржевых облигаций может запустить и ряд других компаний. "Есть эмитенты, которые также хотели выпустить облигации в рамках программы. Я уверена, что как минимум два эмитента точно выйдут на рынок с программой в ближайшее время", – сказала замдиректора "Айгенис" Вероника Санкович.

Автор: Ольга Среднева