Если банк внезапно отказался выдавать вам кредит, то возможно причина в вашей кредитной истории. Проверить свою кредитную историю может любой белорус, и сделать это стоит, даже если вы уверены, что с ней все в порядке.

Рассказываем, как выглядит кредитная история, как узнать свой кредитный рейтинг и можно ли изменить ли его изменить.

Что такое кредитная история?

Это информация о всех ваших кредитных обязательствах. Она показывает, в каких банках и на какие суммы вы брали кредиты, есть ли у вас овердрафты, и как вы погашаете свои долги – своевременно или задерживаете платежи.

Кредитная история есть у всех физических и юридических лиц, которые заключили кредитную сделку с банком, микрофинансовой или лизинговой организацией. А все сведения кредитной истории можно получить в виде кредитного отчета.

Как и где получить свою кредитную историю?

Кредитные отчеты предоставляет Национальный банк. Для письменного отчета нужно написать заявление с паспортом в одном из подразделений Нацбанка.

-

в Минске – ул.Толстого, 6;

-

в Бресте – ул.Ленина, 9;

-

в Витебске – ул.Ленина, 17;

-

в Могилеве – ул.Ленинская, 50;

-

в Гомеле – ул.Советская, 9;

-

в Гродно – ул.Карбышева, 17.

Но проще всего получить кредитный отчет в электронном виде. Для этого нужно перейти на сайт Кредитного регистра и выбрать опцию "Получить кредитный отчет". После этого нужно пройти идентификацию в Межбанковской системе идентификации. Если вы там еще не зарегистрированы, то не забудьте паспорт, потому что вам понадобится ваш личный номер.

После этого вы сможете ознакомиться со своей кредитной историей.

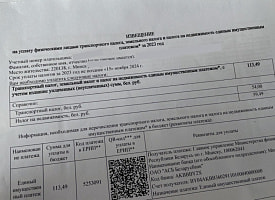

Важно! Получить отчет можно бесплатно один раз в год. Затем каждый раз придется платить:

-

1,67 рубля за электронную версию отчета;

-

22,59 рубля за бумажную версию.

Как выглядит кредитная история?

Кредитный отчет с вашей кредитной историей состоит из нескольких частей.

- Титульная часть

Содержит личную информацию: ФИО, дата рождения, место жительства, если вы индивидуальный предприниматель, то регистрационный номер в ЕГР, учетный номер плательщика и так далее.

Здесь же будет ваш кредитный рейтинг, скорбалл – ваша оценка в баллах, и PPD - прогнозируемая вероятность допущения просроченной задолженности по кредиту.

- Основная часть

Тут содержится информация о всех ваших кредитах и займах, о сроках погашения, непогашенном остатке по кредитам, наличии или отсутствии просроченных платежей.

- Закрытая часть

А здесь можно найти информацию кто и когда запрашивал вашу кредитную историю.

Получить сведения о кредитной истории в Беларуси без вашего ведома имеют право только суды и правоохранительные органы.

А все кредитные организации обязаны предварительно получить ваше письменное разрешение на доступ к кредитной истории.

Важно! В кредитной истории хранятся данные только за последние 5 лет.

Что такое рейтинг кредитной истории?

В кредитном отчете скоринговая оценка представлена тремя пунктами:

- класс рейтинга – от A до F. Самый высокий - A и самый низкий - F. С рейтингом A и B вероятность получения кредита выше, чем с рейтингами C или D;

-

скорбалл - итоговая оценка в баллах от 0 до 400 рассчитанная по специальной формуле. Скорбаллы соответствуют определенному классу рейтинга;

-

PPD – прогнозируемая вероятность допущения просроченной задолженности длительностью более 90 дней в течение последующих 12 месяцев на сумму более двух базовых величин (от 0% до 100%).

От чего зависит рейтинг?

По информации Нацбанка, снизить скорбалл может:

-

"короткая" кредитная история;

-

количество запросов пользователей. Чем больше пользователей запрашивает кредитный отчет и чем меньше времени прошло с момента запросов, тем ниже скорбалл. На практике это означает, что вы вероятно одновременно обратились в несколько банков за кредитом, и все они запросили вашу рейтинг;

-

недавно заключенные договоры о предоставлении заемных средств. Чем меньше времени прошло с момента заключения договора, тем ниже скорбалл;

-

степень использования овердрафтных и возобновляемых кредитных линий. Чем больше выбран лимит, тем ниже скорбалл;

-

сведения о просрочках. Чем чаще возникают просрочки исполнения обязательств и чем они длительнее, тем ниже скорбалл.

Важно! То что вы никогда не брали кредиты может отрицательно сказаться на решении банков выдать вам заем – банки попросту не знают насколько ответственно вы относитесь к своим обязательствам и допускаете ли вы просрочки по платежам.

Могут ли банки отказать вам в кредите только на основании кредитной истории?

Банки используют сведения кредитного отчета по своему усмотрению и самостоятельно принимают решение о выдаче кредита на основе собственных критериев.

Но, как правило, банки отказывают в дальнейшем кредитовании тому, у кого уже есть длительные и крупные просрочки по кредитам.

Можно ли улучшить свой кредитный рейтинг?

Да, нужно вовремя погашать имеющиеся задолженности и не брать кредиты, которые могут превысить кредитную нагрузку. Идеально если все ваши ежемесячные платежи по кредитам не превышают 30% вашего дохода.

Если в моей кредитной истории есть ошибки?

Например, вы обнаружили, что давно расплатились по кредиту, но закрытие кредитного договора не отражено в кредитной истории.

Тогда нужно обратиться в тот банк, который выдал вам кредит, и сообщить об этой проблеме. А банк сам предоставит необходимые сведения регулятору Кредитного регистра, то есть Нацбанку. Также можно это сделать в личном кабинете на сайте Кредитного регистра.

А можно ли внести в кредитную историю пометку о запрете выдавать кредит?

По информации Нацбанка, такие запросы не редкость. Например, человек злоупотребляет алкоголем, или постоянно берет кредиты и весь в долгах, тогда его родственники хотят как-то ограничить ему возможность получать кредиты. Увы, но в данном случае, согласно закону Нацбанк не вправе делать какие-либо пометки такого рода и ограничивать кого-либо в правах.